Есть ли у гривны шанс на стабильность и светлое будущее

Фото: golos.ua

Фото: golos.ua

За последние 10 торговых дней курс гривны описал на межбанке яркую дугу от 26,08 до 26,48, слегка взбудоражив население и по-летнему сонный наличный рынок. По официальному курсу колебание котировок не превысило и 50 копеек, однако заставило слегка поволноваться участников рынка, которые видели, что в отдельные моменты времени доллары на межбанке предлагали уже по 26,55 и выше. Тем не менее, этот период для гривны закончился хорошо и уже 21 июня межбанк успокоился, а следом за ним и наличный рынок начал отыгрывать к отметке 26,0, по традиции более медленными темпами чем ранее рос доллар.

Балом правил межбанк

В первые дни, когда в киевских обменниках начали активно меняться ценники, на рынке появились комментарии "аналитиков", что во всем виноваты наши граждане, бессовестно скупающие доллары для отдыха за рубежом по безвизу. Присмотревшись внимательно к рынку, можно было сразу же сообразить, что такого рода обвинения ничего общего с реальной кардной не имеют, поскольку легкий шторам на украинский валютный рынок надвигался как раз со стороны межбанковского рынка, на котором торговали наличным долларом, и был такой же неожиданностью для теневых дельцов как и для уличных обменных пунктов, которые очень вяло плелись за межбанком.

А между тем, именно тот факт, что на межбанке доллар уже подползал к 26,5, а на наличном рынке в это время доллары без какого-либо ажиотажа можно было свободно купить по 26,3, дает возможность сделать вывод, что дефицит валюты образовался именно на межбанке. При этом, именно безналичного доллара не хватало тем игрокам, которые или не могли проводить операции на наличном рынке, или он им был не интересен.

Любопытно и другое: в период курсового всплеска объемы торговли на официальном межбанке сократились. Если в мае, в котором было много праздников, среднедневной объем торговли на межбанке был около 230 млн. долларов в день, то в июне он не дотянул и до 210 млн. При этом 7, 8, 11, 12, 13, 18 и 20-го июня объемы были гораздо ниже 200 млн долларов.

Когда котировки растут, а объемы торгов падают, это, как правило, говорит о том, что или на рынок поступает меньше валюты, или часть покупателей не хотят осуществлять сделки по растущему курсу. Думаю, что как раз последние 2 недели мы и наблюдали обе тенденции одновременно в развитии, и именно из-за них произошел курсовой всплеск. Однако, чтобы всплеск состоялся, необходимо было наличие ряда фундаментальных факторов, анализ которых может пролить свет на будущее курсовой динамики гривны.

Расхождение фундаментальных факторов

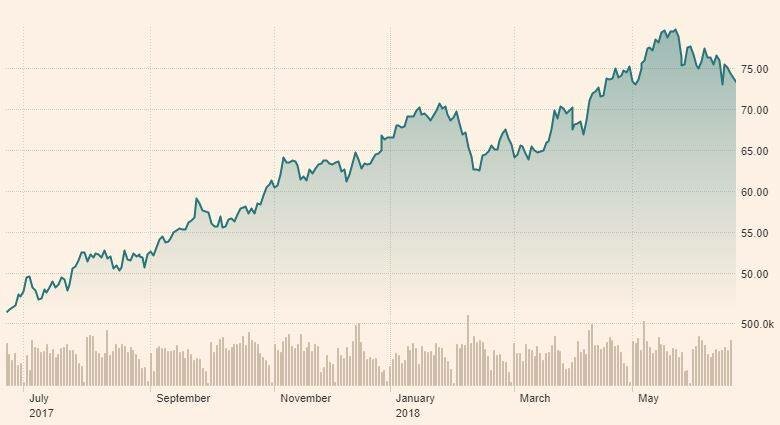

Если посмотреть на динамику цен на нефть, то мы не можем игнорировать тот факт, что цены на этот энергоресурс постепенно росли. Более того, на этом рынке уже был сформирован долгосрочный тренд роста, который привел к плавному, но существенному удорожанию нефти. Если вспомнить июль 2017 года, когда нефть торговалась в районе 40-45 долларов за баррель, или самое начало 2018 года, когда торги шли вокруг отметки 65 долларов за баррель, то нынешние 75-почти 80 долларов – это существенный рост. Если бы диапазон 75-80 был всего лишь краткосрочным ценовым всплеском, то никаких ощутимых последствий для энергетически зависимых экономик это бы не принесло, однако долгосрочный тренд нельзя не замечать.

Второй фундаментальный фактор – это буквально обвал цен на железорудное сырье (ЖРС). По официальной статистике, объемы экспорта ЖРС из Украины очень незначительны, однако стоимость этого товара является показателем для всего металлургического комплекса, который все еще много значит для экспорта Украины.

В итоге, если 2018 год мы начали с 70-78 долларов за тонну и это была отличная цена, то уже в апреле 2018 произошло падение ниже 64 долларов. Минусом для наших металлургов стал и Рамадан – исламский пост, во время которого активность строительных работ снижается, т.е. снижается и потребление стального проката строительного ассортимента.

В теории, цены на нефть и стальной прокат между собой тесно коррелируют. И если растут цены на нефть, то обычно, с отставанием в 2-3 месяца, следом растут и цены на сталь. Часто это происходит потому как черная металлургия является очень энергозатратной отраслью, особенно добыча ЖРС. Однако в этот раз тренды показательно разошлись, и на то есть свои причины.

Во-первых, все тот же Рамадан, который длился с 16 мая по 14 июня. Во-вторых, в этот раз рост цен на нефть был связан с тем, что экономика США находится в тонусе, и как крупнейший глобальный потребитель именно США влияли на дефицит на нефтяном рынке. А вот у развивающихся рынков рост был ограничен, и они не могли оказывать на рынок ЖРС большого влияния. Ну и тот факт, что цены на ЖРС и стальной прокат теперь формирует Поднебесная, тоже игнорировать нельзя, поскольку решения Компартии Китая могут носить административный характер и ломать любые сырьевые тренды. В конце концов, ЖРС подрастет в цене, но это случиться через месяц-полтора, возможно раньше.

Усилило отрицательное влияние динамики цен на нефть и ЖРС на мировых рыках и недавнее падение цен на зерно и кукурузу, что также являются товарами украинского сырьевого экспорта. За последние 2 недели кукуруза упала в цене почти на 15%, а пшеница – примерно на 10-13%. При этом, в нашем регионе оказалось много запасов с прошлого урожая. Однако радует то, что, даже с учетом падения цены, текущие спотовые цены на кукурузу и пшеницу были выше тех, которые мы наблюдали осенью 2017 года.

Если вкратце подытожить влияние фундаментальных факторов, то можно сказать, что цены на наш основной энергетический импорт росли на мировых рынках, а вот цены на основные украинские экспортные товары падали. И в июне 2018 года мы оказались в более плохой ситуации, чем были в июне 2017 года. Обвинять в этом власти или рынок бессмысленно, мировые рынки колеблются и ценовая конъюнктура на них не всегда будет оптимальной для Украины, а значит, возможно прогнозный платежный баланс нужно будет пересчитывать с учетом ухудшения мировой конъюнктуры для Украины, во всяком случае, во втором квартале 2018 года точно.

О будущих трендах, урожае, ФРС и "спекулянтах"

Я думаю, что падение объемов на межбанке и неблагоприятный разворот конъюнктуры рынка в мае-июне будет подавлен в конце июня "налоговым периодом", когда экспортерам нужно будет заплатить налоги, а для этого им необходимо будет обменять валюту, а далее рынок уйдет на летние каникулы. Уже 21 июня межбанк закрылся с котировками на продажу 26,28, а черный рынок упал до 26,21, опережая межбанк и показывая, куда будет двигаться курс дальше.

Более долгосрочные курсовые тренды будут определяться конъюнктурой цен на мировых рынках и урожаем 2018 года. Пока что большинство аналитиков в агросекторе надеются на то, что даже несмотря на падение урожайности из-за засухи, мы соберем не меньше 60 млн. тонн зерновых, поскольку в 2018 году было больше посевных площадей. И хотя уже сейчас понятно, что из-за засухи в южных областях можем потерять около 7-8 млн. от этой цифры, но может быть рост урожайности на севере и в центре, где погодные условия для этой агрокультуры были более благоприятными. Если обещания Минагропрода сбудутся, и мы получим урожай в объеме "60 млн тонн +", то агробизнес будет оказывать положительное влияние на гривну. Но тут важна еще и динамика цен на зерно и другой с/х экспорт на мировых рынках, а эти цены пока падают, хотя и падают на данных о запасах со старого урожая.

Если с урожаем все более-менее ясно и на рынке есть аграрное министерство, которое всех успокаивает и отстаивает урожай в "60 млн тонн +", то развивающиеся рынки, которые превратились в зону ограниченного движения капитала, являются источником нестабильности. Так, рост ставок ФРС выдавливает деньги с рисковых резерваций. Аргентина и Турция уже ощутили отток капитала, есть негативная статистика из РФ и Индии. А это ведь довольно крупные рынки. Первыми попались "на крючок ФРС" развивающиеся рынки, где были низкие ставки. Украину эта неожиданность миновала, т.к. ставки на рынке были высокими и международные банковские группы, наоборот, все радуют и радуют нас выкупом крупных пакетов ОВГЗ под ноты на европейских биржах. Беда только в том, что поведение ФРС ощутили все рынки вокруг нас, и в первую очередь страны члены ЕС и зоны обращения евро, а также Турция.

Нельзя не заметить, что последние несколько недель вместе с гривной к доллару падало и евро. И это падение было приличным: с 1,22 до 1,15 долларов за евро. Проблемы в странах PIGS, BREXIT и невозможность ЕЦБ поднять ставку делают евро все менее и менее привлекательной валютой для сбережений, особенно если мы видим и прогнозируем рост ставок ФРС. Для наглядной демонстрации этого далеко ходить не нужно, даже в Киеве евро можно было разместить в среднем под 2,5% а доллары США – под 3,5% годовых. В ЕС разница между ставками еще больше. Спекулянты сыграли против евро и пока выиграли, поскольку экономика США оказалась сильнее, а ФРС – попроворнее ЕЦБ.

Итоги

Итак, если подвести итоги, то у гривны есть надежда на более-менее продолжительное, но отнюдь не гарантированное относительно стабильное будущее:

1. В июне на межбанк стало поступать меньше валюты, и курс доллара пошел вверх не из-за отдыхающих, а именно из-за расхождения цен между энергетическим импортом и аграрно-металлургическим экспортом. По мере уточнения данных об урожае в регионе и старте строек после месячного Рамадана "великое расхождение цен" должно сузиться, но в целом ситуация на товарных рынках для нас будет хуже, чем в июне-июле 2017 года. Ситуацию могут спасти только ценовой рывок на рынке зерновых, но будет ли он, пока остается не ясным, также как и вероятность собрать больше 60 млн. тонн зерновых.

2. Из-за высоких ставок по гривне, высокой учетной ставки и высоких ставок по облигациям, правительства Украины не было в перечне стран, которые в первую очередь пострадали от повышения ставок ФРС. Однако этот фактор сбрасывать со счетов нельзя, рано ли поздно он "догонит Украину", поскольку падение деловой активности в Турции и у наших Западных соседей в ЕС все равно будет влиять на нашу экономику. Например, падение евро к доллару на 5-10% при удерживании курса гривны к доллару на стабильном уровне приведет к тому, что наш экспорт в ЕС может стать на 5-10% дороже, т.е. менее привлекательным.

3. Могут быть и локальные сюрпризы, к примеру, ссора правительства Польши с Еврокомиссией может уменьшить объем субсидий, которые получает эта страна. В свою очередь, это может привести к снижению числа заробитчан из Украины, которая готова будет принять Польша в 2019 году, а те, в свою очередь, привезут меньше валюты в Украину и т.д. Ужесточение миграционной политики в Германии и Франции тоже может ударить по числу заробитчан, которые сейчас попадают в эти страны по безвизу.

4. Не очень на руку рынку и истерия с МВФ, когда вроде бы простой закон по Антикоррупционному суду, 25 раз согласованный со всеми кредиторами, вдруг принимается не таким, каким он должен быть. Пока что эта истерия больше создает негативный фон вокруг рынка и прямого влияния на него не оказывает. Но если разрыв в ценах на импорт и экспорт не сократиться, а вырастет, то именно отсутствие поддержки МВФ может привести к очередному кризису на валютном рынке. И как раз вот эти крупные пакеты ОВГЗ, которые сейчас покупают по факту за валюту и пакуют в ноты, мощным потоком потекут назад.

Думаю, что четвертый пункт очень хорошо понимают наши власти в Украине. Но они именно потому не торопятся выполнять обязательства перед МВФ, что нет ясности в конъюнктуре рынков, нет данных о новом урожае и ценах на него в регионе, нет четкого понимания, куда дальше будет двигаться металлургия. Вроде бы как июнь показал, что ситуация на мировых рынках не в нашу пользу. И хотя "репетиция мини-кризиса" прошла успешно, разворот конъюнктуры все еще возможен, и сейчас мы как бы ждем "приговор" от мирового рынка, а вмести с ним и наши власти размышляют над скоростью и глубиной сотрудничества с МВФ. Если учесть, что на кону макроэкономическая стабильность, достигнутая с большими трудностями, я бы хотел чтобы власти Украины не играли с МВФ в "кошки мышки", а заручились его финансовой поддержкой в самое ближайшее время, так как вероятность нового кризиса в регионе очень высока и причины его лежат вне Украины.

Виталий Шапран, член исполкома УОФА